Vous sous-traitez des travaux dans le bâtiment ? Vous gérez des sous-traitants sur vos chantiers ? Vous devez certainement dépendre du mécanisme de l’autoliquidation de la TVA qui impacte votre facturation et vos déclarations fiscales. En quoi cela consiste-t-il ? Dans quel cas est-ce applicable ? Quelles sont alors les obligations à respecter ? Mediabat, votre logiciel batiment vous aide à faire le point…

SOMMAIRE

1. Autoliquidation de la TVA et sous-traitance

L’autoliquidation de la TVA est un dispositif facilitant les démarches fiscales dans le cadre de travaux en sous-traitance entre entreprises de différents pays européens, élargi en 2014 à la sous-traitance sur les chantiers du BTP.

1. Qu’est-ce que la sous-traitance ?

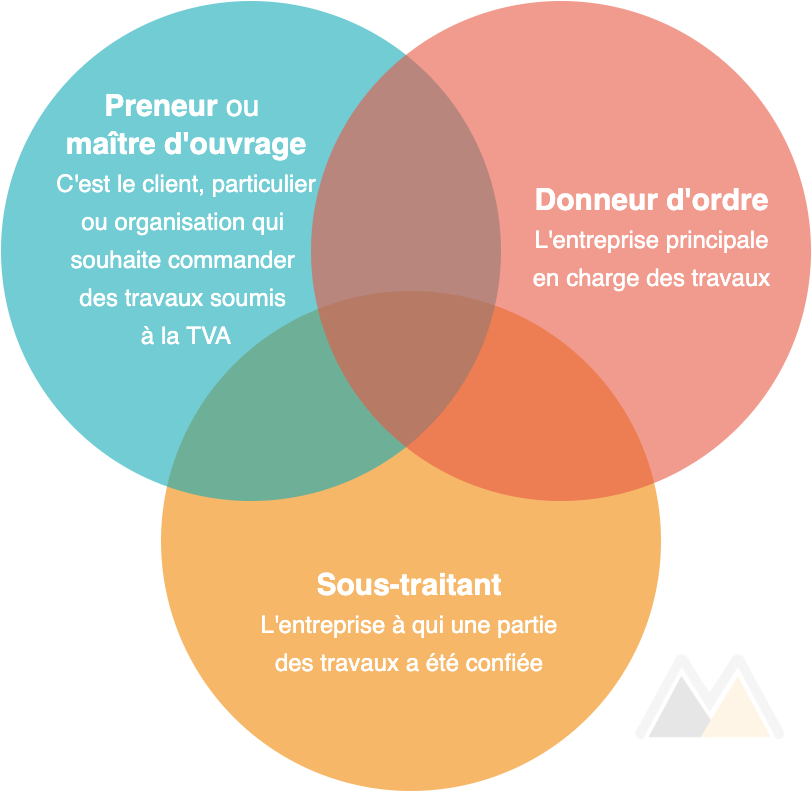

La sous-traitance consiste, pour une entreprise, à faire appel à une autre entreprise pour exécuter à sa place, entièrement ou en partie, des travaux facturés à un client (Loi n° 75-1334 du 31 décembre 1975). Cette relation doit, dans l’idéal, faire l’objet d’un contrat écrit entre l’entreprise principale (appelée donneur d’ordre ou preneur) où sont définis les conditions dans lesquels ces travaux seront réalisés. Sinon, la relation de sous-traitance est formalisée par tout devis, bon de commande signé ou autre document est tout document pouvant permettre d’établir l’accord de volonté entre les intervenants du chantier.

2. Qu’est-ce que l’autoliquidation ?

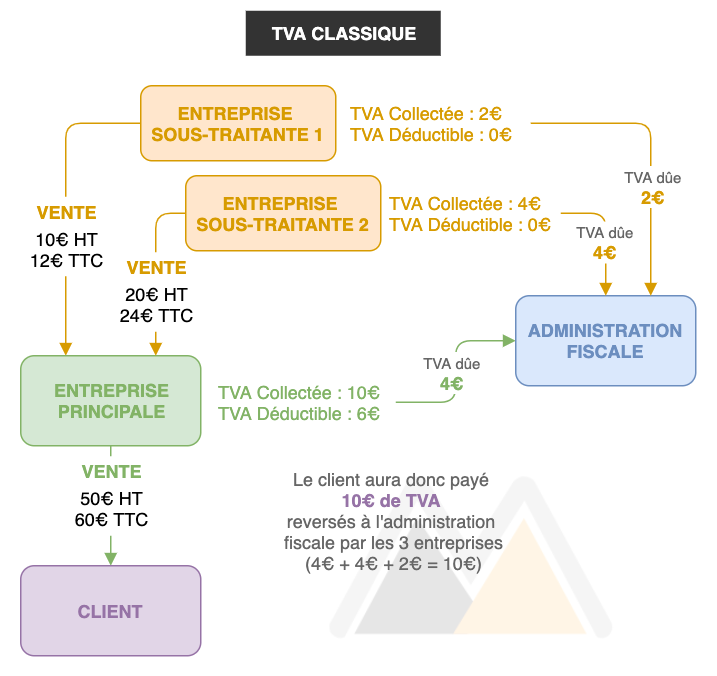

Rappelons rapidement que la TVA (Taxe sur la Valeur Ajoutée) est un impôt indirect collecté par les professionnels auprès de leurs clients et reversé à l’état.

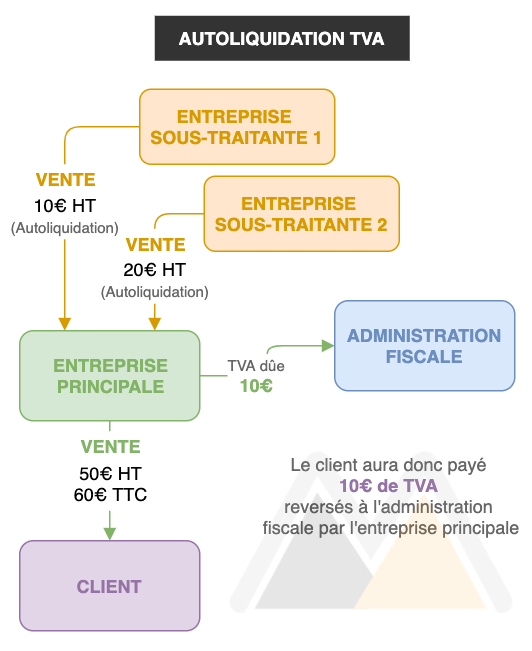

Dans le dispositif d’autoliquidation de la TVA, les entreprises sous-traitantes ne facturent que les montant hors taxes, charge ensuite à l’entreprise principale (le donneur d’ordre) de régler la taxe directement au Trésor Public.

Ce dispositif a pour objectif principal la facilitation des démarches fiscales lors d’opérations commerciales impliquant des entreprises situées dans des pays différents de l’Union Européenne. En effet, dans les dispositions classiques de l’imposition de TVA, les sous-traitants étrangers avaient à s’immatriculer dans le pays de domiciliation du donneur d’ordre afin de déclarer les taxes qu’ils auraient perçu dans le cadre des travaux. L’autoliquidation de TVA permet de s’affranchir de cette contrainte puisque l’entreprise principale est tenue de reverser l’intégralité de la taxe perçue.

3. L’autoliquidation appliquée aux entreprises du bâtiment

Depuis le 1er janvier 2014, pour faciliter le recouvrement de la TVA et pour uniformiser le traitement fiscal des entreprises sous-traitantes, le mécanisme d’autoliquidation de la TVA a été élargi aux travaux de sous-traitance dans le bâtiment.

Dans les BTP, la sous-traitance s’entend, au sens de l’article 1er de la loi n° 75-1334 du 31 décembre 1975, comme “l’opération par laquelle un entrepreneur confie par un sous-traité, et sous sa responsabilité, à une autre personne appelée sous-traitant l’exécution de tout ou partie du contrat d’entreprise ou d’une partie du marché public conclu avec le maître de l’ouvrage”.

Ainsi, lorsqu’une entreprise BTP assujettie à la TVA sous-traite des travaux, elle est tenue en tant que donneur d’ordre (ou preneur) de verser la TVA perçue pour l’ensemble du chantier.

Il est obligatoire de déclarer chaque sous-traitant au maître d’ouvrage et de recevoir son acceptation.

2. Champs d’application de l’autoliquidation TVA

1. Les acteurs concernés

L’autoliquidation s’applique dans 3 cas :

- Le sous-traitant et le donneur d’ordre sont établis en France

- Le sous-traitant est établi en France, et le donneur d’ordre est établi à l’étranger mais possédant un numéro de TVA intracommunautaire français

- Le sous-traitant n’est pas établi en France, et effectue des travaux sur un immeuble situé en France pour un donneur d’ordre soumis à la TVA en France

Ce dispositif s’applique à la sous-traitance de travaux dans le bâtiment, qu’ils soient publics ou privés et quelle que soit la personne qui sous-traite (un particulier, une organisation à but non lucratif, un promoteur immobilier, un hôpital, un organisme public…)

En cas de sous-traitance en chaîne, le dispositif d’autoliquidation de la TVA vaut pour tous les sous-traitants (qu’ils soient de deuxième rang ou de rang plus éloigné). Ils doivent donc tous établir une facture hors taxe pour que le donneur d’ordre autoliquide ensuite la TVA.

2. Les activités relevant de l’autoliquidation de TVA

1. Les activités concernées

Le dispositif d’autoliquidation de la TVA concerne les travaux immobiliers réalisés par un sous-traitant, comprenant les travaux :

- de construction

- de transformation et de démolition

- de réparation, d’entretien et de nettoyage

Sont notamment concernés :

- les travaux publics et ouvrages de génie civil comprenant les travaux sur réseaux ou de raccordements réalisés pour le compte de l’entreprise principale (travaux de terrassement, d’adduction d’eau, de canalisation, fondations, VRD, forages préliminaires, espaces verts…)

- les travaux d’équipement des immeubles, c’est-à-dire l’ajout d’éléments mobilier intégré au bâti (cuisine intégrée, meubles encastrés, système multimédia, dispositif de sécurité… )

- les travaux de réparation pour remettre en état un immeuble ou une installation immobilière

- les opérations de maintenance ou de nettoyage s’ils sont intégrés aux travaux sous-traités (nettoyage de chantier, travaux d’entretien de toiture, entretien des systèmes électriques, de chauffage, de climatisation, de ventilation, de surveillance…)

- toute autre prestation exécutée par les différents corps de métiers participant à la construction ou la rénovation des immeubles : travaux de maçonnerie, menuiserie, peinture, serrurerie, couverture, revêtement de sols ou de murs…

2. Les prestations non concernées

Tous les travaux sous-traités pour la réalisation d’un chantier BTP ne sont pas concernées par le dispositif d’autoliquidation de la TVA. En particulier, en sont exclus :

- Les opérations de nettoyage faisant l’objet d’un contrat de sous-traitance séparé (nettoyage de chantier, désinsectisation, nettoyage des installations…)

- la fabrication de bien et de matériaux destiné à l’équipement de l’immeuble faisant l’objet de travaux quand ils ne sont pas intégré au bâti (assimilée à la de livraison de biens et non de la prestation de services)

- les prestations intellectuelles confiées à des bureaux d’études, économistes de la construction ou sociétés d’ingénierie ;

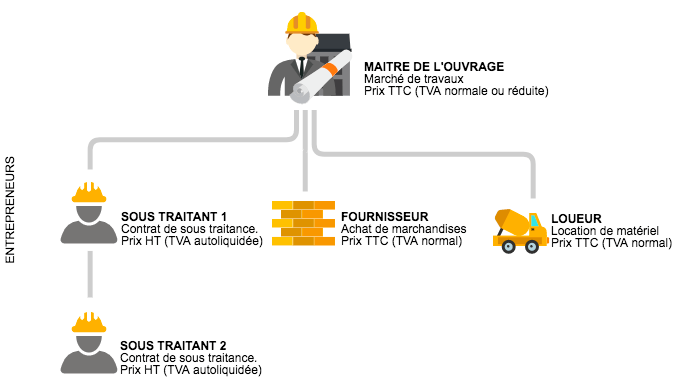

- les locations d’engins et de matériels de chantier (bennes, tractopelles, outillages spécialisés, grues, échafaudages…), y compris lorsque l’objet de cette location est installée sur le chantier

3. Les prestations mixtes

Lorsque la prestation est mixte ou hybride avec la fourniture de biens et de prestations de service dans le cadre d’un contrat unique, le régime d’autoliquidation s’applique sur l’ensemble de la facture. Par exemple, si la location d’un échafaudage est intégrée dans un contrat de sous-traitance pour des travaux de couverture, l’autoliquidation est à appliquer à l’intégralité du montant facturé.

3. Les modalités de l’autoliquidation de la TVA

Pour les intervenants des chantiers BTP en sous-traitance, les principales implications du mécanisme d’autoliquidation de la TVA sont au niveau des mentions obligatoires sur les factures et des modalités de déclaration de la taxe

1. Mentions obligatoires sur les factures

1. Facture du donneur d’ordre

Le donneur d’ordre facture les travaux normalement, comme s’il n’avait pas sous-traité certaines parties du chantier, aux taux de TVA normaux ou réduits en fonction des prestations réalisées.

2. Facture du sous-traitant avec TVA autoliquidée

Une facture de sous-traitance doit faire apparaître plusieurs éléments relatifs à l’autoliquidation, en plus des mentions obligatoires classiques :

- Les coordonnées du donneur d’ordre (et non du client final)

- Le montant hors taxes (HT) des travaux réalisés, sans le taux de TVA

- La mention « Autoliquidation » ou « Autoliquidation dûe par le preneur » afin de justifier l’absence de TVA

2. Déclaration de la TVA autoliquidée

1. Déclaration de TVA autoliquidée pour l’entrepreneur principal

L’entreprise principale paie la TVA sur les travaux immobiliers qu’elle sous-traite.

Le donneur d’ordre doit déclarer le montant hors taxe des travaux sous-traités sur la ligne « Autres opérations imposables » de sa déclaration de TVA (CA3 ou CA12). La taxe ainsi acquittée est déductible dans les conditions de droit commun.

Le défaut d’autoliquidation est sanctionné par une pénalité de 5% des montants déclarés.

2. Déclaration de TVA autoliquidée par le sous-traitant

Le sous-traitant doit indiquer le montant total hors taxe des travaux sous-traités dans la rubrique « Autres opérations non imposables » de sa déclaration de TVA (CA3 ou CA 12). N’ayant pas collecté de TVA, il n’aurait donc rien à verser à l’administration.

3. Cas de paiement direct des sous-traitants par le maître d’ouvrage

Il arrive que les sous-traitants soient payés directement par le maître d’ouvrage. C’est le cas par exemple dans les marchés d’état, les collectivités ou les marchés privés à délégation de paiement.

Dans ce cas, le sous-traitant facture le maître d’ouvrage hors taxe pour les travaux lui incombant et celui-ci les paye directement, au nom et pour le compte du donneur d’ordre. Charge ensuite à l’entrepreneur principal d’autoliquider la TVA.

- Code général des impôts : article 283 – 2 nonies : auto-liquidation de la TVA dans le secteur du bâtiment

- Bofip-Impôts n°BOI-TVA-DECLA-10-10-20 à partir du point 531

- Les devis et factures en autoliquidation

- Les mentions obligatoires sur vos factures dans le bâtiment

- Tout ce qu’il faut savoir sur la facturation de vos travaux dans le bâtiment

Utiliser un logiciel de facturation attesté conforme, qui prend en compte la gestion de l’autoliquidation, vous aide à gagner du temps dans vos tâches administratives et fiscales. Demandez votre démo gratuite pour découvrir comment Mediabat vous facilite, non seulement la gestion automatique de l’autoliquidation mais aussi les nombreuses fonctionnalités utiles pour vos chiffrages, vos tâches administratives, votre trésorerie, vos chantiers…

Demandez votre démonstration gratuite